Hvad er Dollar Cost Averaging (DCA)?

25 Apr 2024

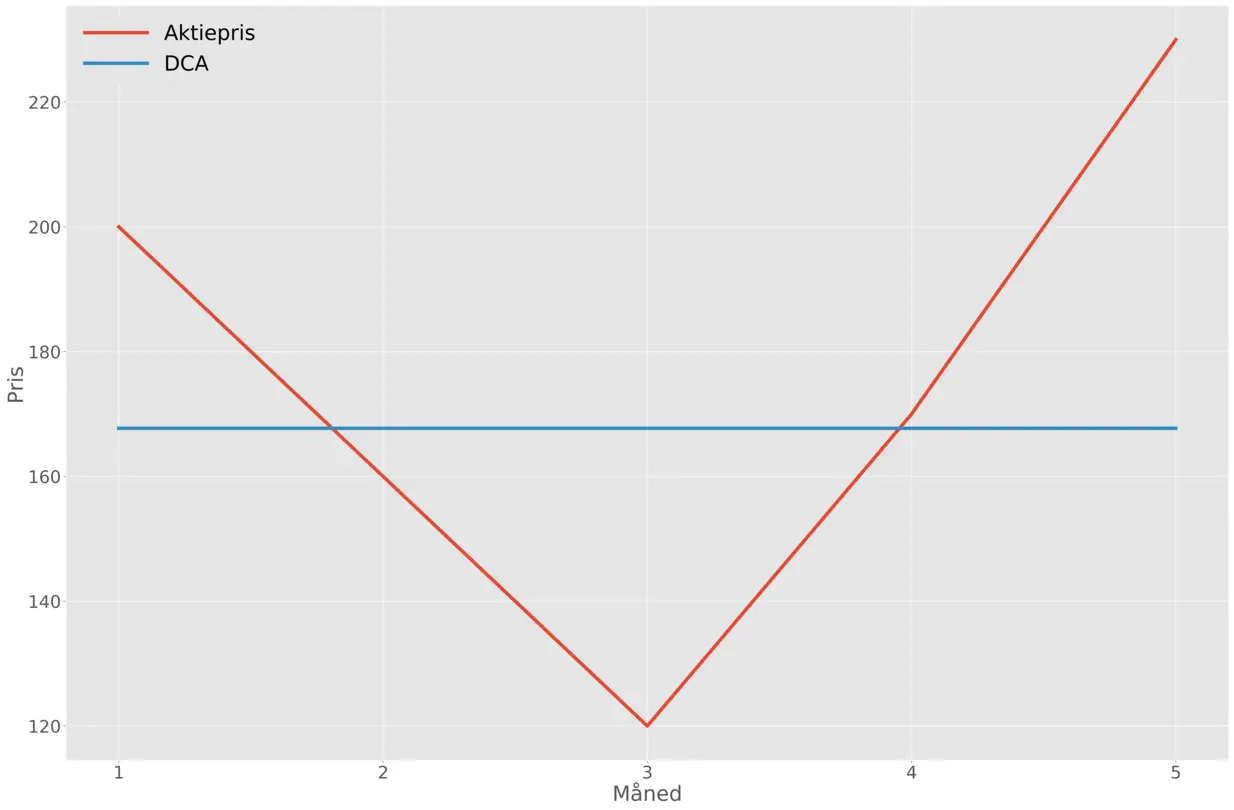

Du har måske hørt udtrykket “dollar cost averaging” (kan også kaldes “cost average effect”), blive brugt på i forbindelse med investering, men hvad er det egentlig?Kort fortalt, så er det en investeringsstrategi, som prøver udligne udsving i aktieprisen ved at købe af flere omgange i stedet for kun én gang. Køber man aktier for et stort beløb på et givet tidspunkt, kan man nemlig risikerer, at betale en overpris. Ved at fordele købet ud i et antal portioner får man en mere gennemsnitlig pris for aktien. F.eks. kan 100.000 DKK investeres i portioner af 10.000 DKK hver måned henover 10 måneder. På den måde ender man med, at have betalt en pris, som er nogenlunde gennemsnitlig for perioden.

Når man benytter sig af DCA, så er der to parametre, som man skal vælge: beløbet der skal investeres hver gang, og tidshorisonten. Med en kort tidshorisont, så virker DCA meget ligesom, at købe for et stort beløb. Et studie har vist, at tidshorisonten 6-12 måneder er bedst, når man prøver at balancere gevinst og risiko.

Eksempel på DCA

Lad os tage et hurtigt eksempel. Du har en aktie, som du gerne vil købe over 5 omgange af 10.000 DKK.- 1. måned Aktien koster 200 DKK, og du køber 50 aktier.

- 2. måned Aktien koster 160 DKK, og du køber 62,5 aktier.

- 3. måned Aktien koster 120 DKK, og du køber 83,33 aktier.

- 4. måned Aktien koster 170 DKK, og du køber 58,82 aktier.

- 5. måned Aktien koster 230 DKK, og du køber 43,48 aktier.

Kritik af DCA

Fordele og ulemper ved dollar cost averaging er et emne, som er blevet flittigt diskuteret. Den minimerer risikoen for at betale en overpris, men til hvilken pris? Hvert køb eller salg skal der betales kurtage for, dvs. at erhvervelsesprisen er højere.Meningen med strategien er, at undgå dårlig timing, dvs. købe ved en høj pris. Strategien undgår desværre også god timing. Havde prisen på aktien i eksemplet ovenfor startet på 120 DKK, så havde man købt til en god pris, men de efterfølgende køb ville højne den gennemsnitlige købspris.

I forhold til månedsopsparing i aktier

DCA skal ikke sammenlignes med månedsopsparing, hvor man automatisk hver måned investerer et givent beløb. DCA omhandler nemlig scenariet, hvor man på nuværende tidspunkt, står med en stor pose penge, som skal investeres med minimal risiko. Markedsværdien af en balanceret portefølje stiger som regel med tiden, og derfor er det bedst at investere månedsopsparingen i dag fremfor at vente til i morgen.Husk! Lav altid din egen research, før du investerer.

Relateret indhold

Sådan crawler Domæneskanner.dk registrerede .dk domæner automatisk

Udgivet 2025-10-09

Læs hvordan Domæneskanner.dk crawler registrerede .dk domæner med Python og Selenium for at finde aktive danske hjemmesider.

Læs indlægget →

Sådan crawler jeg samtlige danske domænenavne

Udgivet 2025-09-24

Find og overvåg allerede registrerede .dk-domæner. Få historik og whois-data, når domæner bliver ledige.

Læs indlægget →

Investeringspriser — Få den bedste pris til at lave din investeringer

Udgivet 2024-09-18 — Opdateret 2024-11-17

Investering

Lær om gebyrer ved aktieinvestering gennem banken, herunder kurtage, depotgebyr og valutavekslingsgebyr, og få tips til at minimere omkostningerne og øge afkast

Læs indlægget →